来源: 2020-09-24 3060阅读

中国开始向公民的全球收入征税了!

近日,据香港《东方日报》报道,中国要求包括在香港工作的海外居民按照相关税法的规定,补交个人所得税。这让许多虽然在香港工作,但从未按照中国大陆税法纳税的公民感到惊讶。

资料显示,香港2018-19年度的薪俸税及个人入息实际税率在2%至17%之间,而中国大陆税阶最高可达45%,中国官方最新的做法确实已经引起许多境外华人的注意和一定程度上的恐慌。

除了香港,在新加坡、澳门的国企也同样收到了通知。

从2018年9月1日,我国正式进行第一次CRS金融信息交换开始,在历时两年的信息交换和收集后,中国搭建的海外CRS税务网络终于初步完成,将正式步入全球征税国家的行列。

这预示着:中国开始效仿美国,实施“不论你在世界哪里工作,不论你在哪个CRS国家有收入都要向我缴税”的税收政策。

什么是CRS?

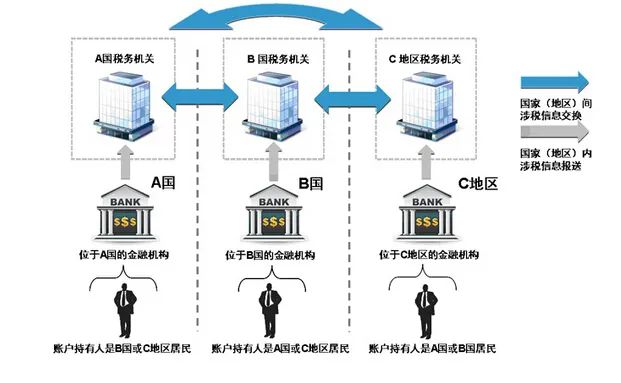

CRS是Common Reporting Standard的英文缩写,是经济合作与发展组织(OECD)提出的金融账户涉税信息自动交换标准。

简单来说,它要求签署国间相互披露对方国家公民在本国的经济财产情况,以提升税收透明度和打击跨境逃税。

高净值人群经常通过设立离岸账户、海外信托、房产投资等方式在海外配置资产,从而实现避税或隐藏资产等目的。

而对于各国税务机关而言,由于对交易信息无法掌握,跨境征税无从征起。而“CRS”的信息交换,就能解决这一点,让逃税的人无路可逃。

哪些人将受到CRS影响?

CRS涉及的是“非居民”金融账户,如果您作为“非居民”在任何CRS协议签署的101个国家/地区拥有金融资产,那您就在受CRS影响的主要是两类人群之列。

① 有海外金融账户的中国税收居民,即在中国境外拥有的任何金融资产,如存款、证券、投资型保险产品、投资基金、信托等,都有可能被视为当地的非居民金融账户而与中国税务局进行信息交换。

② 金融资产在中国境内的非中国税收居民,即其在中国境内的金融账户将被视为中国的“非居民账户”。其账户信息将会被收集、报送,交换给其税收居民所在国。

对于高净值人士而言,正式实施CRS后,一些常用的离岸金融工具将作为信息而被申报,通过离岸金融达到隐匿资产、避税,将逐渐变得不可行。

而信息不正确披露或隐瞒披露,不但资产会被冻结,而且将面临税务机关的罚款、诉讼,涉及欺诈、造假、逃税的行为将承担刑事责任。

如何应对即将到来的全球征税时代?

在CRS实施的背景下,如何有效做好资产配置,如何避免陷入投资理财的误区,是高净值人士应该着重考虑的问题。

想搞清楚自己在不在CRS管控的范围之内,首先要搞懂税务居民身份。

中国官方对有纳税义务居民的定义为:在中国境内有住所,或者无住所而一个纳税年度内在中国境内居住累计满一百八十三天的个人。

中国当局宣布将于2020年11月1日开始第七次人口普查,并发表明文要求已经定居海外或获得它国国籍的公民注销中国户口,在有些观察人士看来也是为贯彻落实海外征税做好准备。

但如果在国内没有住所,并凭借海外长居身份获得他国的税务居民身份,那么就可以依据别国税率进行纳税。

需要注意的是,持有一国的护照或永居权,不等同于成为或者仅成为该一国的税收居民。各国对税收居民的定义不尽相同,通常包括纳税人的家庭、经济利益中心等因素和纳税人每年的居住天数的综合分析。

就比如,美国对税务居民的界定就是以一年内在境内居住183天为界限,超过183天一般被认为具有税务联系。

鉴于高净值客户在全球的产业布局多样性,以及在各国居留时长的复杂性,其税收居民身份的判断通常也更为复杂。建议联系有绿卡顾问以准确填报自己的税收居民身份。

海外身份如何起到重要角色?

可能很多人都听说过,在中国的一些外企外籍和香港人,每过一段时间就会跑到境外待上一阵,俗称“tax holiday”目的就是避免成为税务居民,从而避免国内对其全球收入纳税。

那么在海外身份的选择上我们应该注意哪些问题呢?一是尽量拿非CRS国家的长居身份,银行账户开在这里;二是选择税率较低国家的长居身份,税务居民身份安在这里。

菲律宾:目前CRS国家包括101个,菲律宾暂未加入CRS,取得菲律宾养老签证即可在当地开设银行账户,进行不动产,银行存款等资产配置。

新加坡:新加坡是最适合高净值人士进行税务居民身份配置的国家之一,新加坡的累进税率为22%。绝大多数新加坡纳税人有效税率大概在4-6%。

此外,新加坡的企业所得税非常低,在新加坡注册公司可享企业所得税减免,利润30万新币以下:8.5%,利润30万新币以上:17%。初创企业前三年还有50%-75%的税收优惠。

将税务居民身份放在新加坡,并开设公司拿到该国长居身份,可以实现资产和EP准证的双重配置。

迪拜:阿联酋迪拜与新加坡相同,是世界级的自贸区,实行低税负制度。当地税种少,目前迪拜只存在五类税:社会保障税、海关关税、销售税、市政税以及企业所得税,税率众数为5%,也是税务居民规划的好选择。

总体来说,在全球征税即将到来的背景下,提高应对税务风险的能力显得更加重要。我们最该做的是提升自己“财商”,优化资产配置结构。

高净值人士其实大可不必因为CRS的实施而过度紧张,而是要先对自己和家庭的资产做一个理性系统地梳理,了解自己及家人所控制的企业和个人名下资产情况。

建议选择国内外适宜的理财产品,做好合理的资产规划。在避险的过程中,身份配置+资产配置,一样都不能少。

身份选择不易,如何才能减少CRS对资产的影响?有绿卡帮您提供私人订制的身份配置方案,祝您“移”路畅通!办理菲律宾养老签证、新加坡EP、迪拜投资签证,请添加移民顾问微信:uoolu—kefu咨询相关流程。

© 2019 youlvka.com 有绿卡网